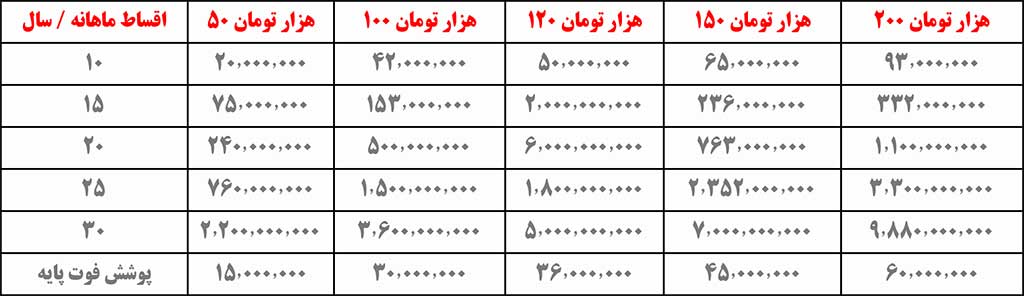

نمونه جدول سرمایه گذاری در بیمه عمر یک فرد ۲۰ ساله

نمونه جدول سرمایه گذاری در بیمه عمر یک فرد 40 ساله

بیمه عمر و سرمایه گذاری

بیمه های عمر و سرمایه گذاری که پایه تمامی انواع بیمه های ترکیبی عمر و سرمایه گذاری هستند و همه شرکت های بیمه ان را به فروش می رسانند در حقیقت شامل دو بخش اساسی است.

بخش اول : بیمه عمر به شرط فوت به علاوه پوشش های اضافی که عبارتند از، فوت دراثرحادثه ،نقص عضو در اثر حادثه،هزینه های بیمارستانی و پزشکی حادثه، ازکارافتادگی ،امراض خاص.

بخش اول درحقیقت بخش هزینه ای بیمه می باشد و بیمه گذار(کسی که بیمه را خریداری کرده است) بابت پوشش فوت و سایر پوشش های اضافی انتخابی از شروع تا پایان بیمه نامه می بایست هزینه تعیین شده را پرداخت نماید تا این بخش از بیمه نامه جریان داشته و پوشش ها اعتبار داشته باشد.

بخش دوم: این بخش با عنوان بیمه سرمایه گذاری در حقیقت یک قلک پس انداز است با سود اوری بسیارعالی که درامد و سرمایه بسیارمناسبی را دراینده نصیب بیمه شده می کند.

با ذکر یک مثال به توضیح بیشترمی پردازیم.

اقای الف به دفتر بیمه ملت نمایندگی 2062 مراجعه می کند و درخواست خرید بیمه نامه عمر و سرمایه گذاری می دهد.پس از گرفتن اطلاع کامل از بیمه و شرایط ان به توافق می رسند که بیمه با شرایط زیرصادر گردد.

1-تعیین سرمایه پوشش فوت:

اقای الف می تواند به صورت ماهانه و هرماه 100هزارتومان اقساط بیمه را بپردازد.اقای الف می تواند بین ده میلیون تومان(ده برابرحق بیمه پرداختی سال اول) تا سی میلیون تومان (بیست و پنج برابر حق بیمه پرداختی سال اول) را بعنوان سرمایه فوت انتخاب نماید.

اقای الف سرمایه سی میلیون تومان را انتخاب می کند.این سرمایه به این معنی است که چنانچه بعد ازصدور بیمه نامه اقای الف دچار مرگ طبیعی شود مبلغ سی میلیون تومان به ذینفع ایشان پرداخت می شود.

2-پوشش اضافی فوت در اثر حادثه:

این پوشش در بیمه عمر و سرمایه گذاری به بیمه گذارفرصت می دهد تا انتخاب کند چنانچه بیمه شده در اثر حادثه فوت کند بابت حادثه نیز مبلغی به ذیفع پرداخت شود.اقای الف می تواند ارزش یک تا چهاربرابرسرمایه فوت را برای سرمایه حادثه انتخاب کند.با این انتخاب چنانچه اقای الف در اثر حادثه فوت کند ذینفع ایشان ابتدا سی میلیون بابت فوت و سپس شصت میلیون بابت حادثه دریافت می کند.

3- سرمایه نقص عضو ناشی از حادثه:

این پوشش در بیمه عمر و سرمایه گذاری بعنوان ضریبی از سرمایه فوت انتخاب می شود. گزینه های عدم درخواست، یک برابر سرمایه فوت و دو برابر سرمایه فوت قابل انتخاب هستند.

فرض کنید اقای الف دچار حادثه می شود و اسیب فیزیکی می بیند ولی فوت نمی کند بنابر این مبلغی به ذینفع یا خودش پرداخت نمی شود.ولی چنانچه این پوشش را در ضرایب موجود انتخاب کرده باشد،بابت نقص عضو می تواند تا سقف سرمایه تعیین شده خسارت دریافت کند.

سرمایه بیمه هزینه پزشکی ناشی از حادثه وپوشش غرامت روزانه بستری شدن در بیمارستان ناشی از حادثه تبعی این پوشش هستند و در صورت انتخاب اولی بهتر است این دو نیز انتخاب شوند.

4-پوشش معافیت از پرداخت حق بیمه در صورت از کارافتادگی:

همانطور که در بند 3 توضیح دادیم چنانچه اقای الف دچارحادثه ای شود که به طور کامل کارایی خود را از دست بدهد ولی زنده بماند به دلیل از کار افتادگی امکان کسب درامد و پرداخت اقساط بیمه نامه بیمه عمر و سرمایه گذاری را نخواهد داشت.در این حالت با انتخاب این پوشش در صورت وقوع حادثه اقای الف تا پایان دوره بیمه از پرداخت حق بیمه معاف می شود ولی بیمه به قوت خود باقی است و ایشان در پایان دوره بیمه می تواند سرمایه اش را یکجا بگیرد و یا اینکه تبدیل به مستمری مادام العمر نماید.

5-پوشش امراض خاص:

بيمه شده ميتواند با انتخاب این پوشش در برابر هزينههاي درماني انواع سرطانها، سکتۀ مغزي، سکتۀ قلبي، اعمال جراحي عروق و کرونر و همچنين پيوند اعضاء اصلي بدن، از پوشش تا حداکثر 50درصد مبلغ سرمايه فوت بهره مند گردد.

این موارد 5 گانه پوشش های هزینه ای هستند و بخشی از اقساط پرداختی بیمه گذار از ابتدا تا انتهای دوره بیمه بعنوان هزینه های بیمه ای تعلق می گیرند و از سرمایه بیمه شده کم می شوند. لذا هرچه این پوشش ها در سطح بالاتر انتخاب شوند هزینه بیشتری به بیمه گذار تحمیل می شود.

بخش دوم: بیمه سرمایه گذاری

این بخش در حقیقت قلک پس انداز بیمه شده می باشد ودرست شبیه یک حساب سپرده بانکی با یک سود معین عمل می کند. مزیت این سرمایه گذاری نسبت به حساب بانکی درماهیت ان است که بیمه شده می تواند با حداقل اقساط ماهانه اقدام به پس انداز و سرمایه گذاری نماید.دوم اینکه در اینجا سود مرکب اعمال می شود در حالیکه نظام بانکی از پرداخت سود مرکب معذور است.

در این بیمه سرمایه گذاری با حداقل وحداکثرسود مواجه هستیم.حداقل سود که همان سود تضمینی است توسط بیمه مرکزی تعیین و اعلام می شود.در شرایط فعلی نرخ 16% سود برای دو سال اول و 13% برای دو سال دوم و 10 % از سال پنجم به بعدتوسط بیمه مرکزی تعیین شده است.

حداکثر سود را شرکت بیمه بر مبنای سود حاصل ازعملکرد مالی و اقتصادی یک سال مالی محاسبه و اعلام می کند که با عنوان سود مشارکت به حساب سرمایه بیمه شده واریز می شود.

بیمه ملت در سه سال گذشته بیش از همه شرکت های بیمه ای سود مشارکت پرداخت کرده است و میانگین سه سال گذشته ان بیش از23 درصد بوده است.

اهمیت تفکیک بخش هزینه ای از بخش درامدی

تفکیک دو بخش بیمه عمر و سرمایه گذاری برای تصمیم گیری بیمه گذاراز اهمیت بسیار بالایی برخوردار است. فردی با سن بالای 40 سال که دارای خانواده و فرزند می باشد باید به بخش اول بیمه یعنی پوشش ها اهمیت بدهد. لذا این فرد باید پوشش های مناسبی را انتخاب کند که پس از وقوع مشکل بیماری خاص یا حادثه و یا فوت خانواده و ذینفعان بیمه شده حمایت مالی مناسبی داشته باشند.

در حالتی که کودکان و افراد جوان اقدام به خرید بیمه می کنند طبیعی است که بخش بیمه سرمایه گذاری باید در اولویت باشد لذا بخش پوشش ها را می توانند در حداقل ممکن تنظیم کنند که هزینه های بیمه کمینه شود و سرمایه بیمه بیشینه شود.

نسبت میان زمان وحق بیمه با سرمایه

حداکثر مدت زمان بیمه عمر و سرمایه گذاری هفتاد سال می باشد که یک نوزاد تازه متولد شده می تواند با این مدت زمانی بیمه را خریداری کند.هر قدر که سن بالا تر می رود از عدد 70 کسر می گردد.یک فرد 10 ساله می تواند یک بیمه 60 ساله داشته باشد و یک فرد 50 ساله بیمه 20 ساله.

حداقل زمان بیمه عمر5 سال می باشد.بنابر این یک فرد 65 ساله می تواند یک بیمه 5 ساله داشته باشد. وامکان صدور بیمه نامه برای افراد بالای 65 سال وجود ندارد.

افرادی که از فرصت زمانی بالایی برخوردارند می توانند با پرداخت مبالغ کوچک در دوره طولانی به سرمایه ای چشمگیر برسند ولی افراد با فرصت زمانی کوتاه باید مبلغ پرداختی را افزایش دهند تا جبران زمان را بکند.این یک رابطه مستقیم است.

بنابراین در بهترین حالت خرید بیمه عمر و سرمایه گذاری چنانچه بخش سرمایه مد نظر باشد می بایست قبل از 50 سالگی انجام شود. و از ان پس تمرکز روی پوشش ها باشد. مگر اینکه اقساط پرداختی در بالاترین سطح انتخاب شود.

مزایای عمومی بیمه عمر و سرمایه گذاری

مزايای سرمايهگذاری:

1- پرداخت سود سالیانه حاصل از سرمایهگذاری، 16 درصد برای دو سال نخست، 13 درصد برای دو سال دوم و 10 درصد برای مدت مازاد بر چهار سال.

2- پرداخت سود حاصل از سرمایهگذاری به صورت مشارکت در منافع علاوه بر نرخ سود علیالحساب.

3- امکان سپردهگذاری اولیه و واریزهای متعدد خارج از قسط به منظور افزایش سرمایه گذاری.

4- پرداخت وام به بیمهگزار، بدون نیاز به معرفی ضامن و یا دریافت وثایق ملکی، پس از پایان سال دوم.

5- صـدور کارت اعتباری بیمه ملت مطابق با ضوابط بیمهگر به منظور خرید اقساطی.

6- امکان افـزایش حـق بیمـه متناسب با توانایی پرداخت بیمـهگزار به صورت سالانه به منظور مقابله با تورم.

7- امکان پـرداخت کل مبلغ سـرمایهگذاری به صـورت یـکجا در پـایـان دوره به بیمهگزار.

8- امکان تبدیل بیمهنامـه به بیمـه مسـتمری (بازنشـستگی) در پـایـان مدت قرارداد.

مزايای بیمهای:

1- پرداخت 5 تا 25 برابر حق بیمه سالانه به ذینفع(ها) در صورت فوت بیمهشده (به انتخاب شخص بیمهگزار).

2- پرداخت 5 تا 125 برابر حق بیمه سالانه به ذینفع(ها) در صورت فوت بیمهشده در اثر حادثه (بیمه عمر + بیمه حادثه).

3- پرداخت 30 درصـد سـرمایه فوت تا حداکثر مبلغ 500،000،000 ريال به صورت غرامتی و بلاعوض در صورت ابتلای فرد بیمهشده به امراض خاص شامل سکته قلبی، سکته مغزی، جراحی عروق (کرونر)، سرطان و پیوند اعضای اصلی بدن.

4- پرداخت سرمایه هزینه پزشکی ناشی از حادثه تا 20 درصد سرمایه فوت بر اثر حادثه و سقف 200.000.000 ریال.

5- پرداخت سرمایه نقص عضو، از کار افتادگی جزئی و کلی ناشی از حادثه تا سقف 200 درصد سرمایه فوت و سقف 1،000.000.000 ریال.

6- پرداخت غرامت روزانه بستری شدن در بیمارستان ناشی از حادثه از روز چهارم تا 90 روز و تا سقف 1،000،000 ریال.

7- معافیت از پرداخت حق بیمه تا پایان دوره قرارداد و برخورداری از تمام مزایای بیمه عمـر در صورت از کار افتادگـی کامل و دائم بیمهگزار در اثر حادثه و یا بیماری .

8- امکان برقراری پوششهای بیمهای تا سن 70 سالگی.

9- امکان تقسیط حق بیمه سالیانه به صورت ماهیانه، 2 ماهه، 3 ماهه و 6 ماهه.

10- پوشش موقت فوت تا زمان صدور بیمهنامه به صورت رایگان.

11- معافیت از مالیات بر درآمد و ارث.

12- امکان انتقال مـزایا به غیر و پرداخت سـرمـایه به افراد مورد نظر بیمـهگزار.

13- سـامانه شـخصی بیمـهگـزار برای پیـگیری وضـعیت بیمـهنـامه، پرداخت حق بیمه به صورت الکترونیکی و مشاهده صورتحساب.

14- امکان صدور الحاقیه مالی به منظور ایجاد هرگونه تغییر در شرایط مالی بیمهنامه مانند افزایش/کاهش حق بیمه، سرمایه فوت، سرمایه فوت بر اثر حادثه و در ابتدای سال مالی.

در این بیمه چنانچه بیمه شده طی دوره بیمه فوت کند سرمایه بیمه فوت به علاوه سرمایه بخش سرمایه گذاری به ذینفع بیمه شده پرداخت می شود.

ولی چنانچه بیمه شده تا پایان دوره بیمه در قید حیات باشد می تواند راسا سرمایه بخش سرمایه گذاری را از شرکت بیمه به طور یکجا و یا به صورت مستمری دریافت نماید.

خیر. امکان پذیر نیست. در این بیمه نامه بیمه عمر بیمه پایه است و بیمه سرمایه گذاری بیمه تبعی.بنابراین امکان خرید بیمه سرمایه گذاری به تنهایی وجود ندارد.

اگر بیمه شده تنها به شخص خودش فکر کند پوشش فوت هیچ نفعی برای او ندارد ولی اگر خودش و جمع خانواده را یک جمع با منافع مشترک فرض کند انگاه پوشش فوت بسیار مهم است.

امروزه فوت هر کسی هزینه های گزافی را به خانواده متوفی تحمیل می کند که چنانچه از تمکن مالی مناسبی برخوردار نباشند دچار اسیب مالی و روحی شدید می شوند ولی وجود پوشش فوت می تواند اسیب مالی را جبرا ن نموده و اسیب روحی را تحمل پذیر نماید. ضمنا پوشش فوت و خسارت دریافتی می تواند به خانواده متوفی کمک کند تا مدتی امکان تامین هزینه های زندگی را داشته باشند.

سپرده اولیه مبلغی است که فارغ از پوشش های بیمه ای و هزینه ای مستقیما به صندوق سرمایه گذاری می رود و از همان روز اول سود متعلقه را نصیب بیمه شده می کند.بنابر این کمک شایانی به بزرگ شدن عدد سرمایه بیمه شده می کند.

شغل افراد از بعد در معرض اسیب و حادثه بودن متفاوت است. و ریسک شغلی خاص خود را دارند. برای مثال خطرات شغلی یک راننده تاکسی از یک کارمند بانک بیشتر است.بنابراین شغل افراد با توجه به ریسکی که دارند روی هزینه های پوشش فوت و پوشش های تبعی ان اثر می گذارد.

اول اینکه دوره بیمه بر مبنای سن بیمه شده محاسبه و تعیین می شود. یک کودک یکساله می تواند یه بیمه 69 ساله خریداری نماید.و حداکثر یک فرد 65 ساله می تواند یک بیمه 5 ساله خریداری نماید. یعنی سن فرد به علاوه دوره بیمه نباید از عدد 70 بالاتر برود.

دوم اینکه هرچه سن فرد بالا می رود ضریب ریسک بیماری و احتمال فوت فرد بالا می رود بنابر این درسنین بالا هزینه های بیمه بیشترازسنین پایین محاسبه می شود.

با توجه به اینکه شرایط بیمه عمر و سرمایه گذاری به نحوی است که بیمه گذار در هر لحظه می تواند بیمه را بازخرید کند و ذخیره ریاضی خود را دریافت نماید بهترین حالت ان است که حداکثر زمان قابل انتخاب را تعیین کنیم.از طرفی سیستم سرمایه گذاری بیمه عمر به گونه ای است که به دلیل تکیه بر اقساط حداقلی در دراز مدت نتیجه بسیار عالی خواهد داشت. پس هر چه مدت بیمه نامه طولانی تر باشد بهتر و سود اورتر است.

حداقل سرمایه فوت ده برابر کل اقساط پرداختی سال اول و حداکثرسرمایه فوت بیست و پنج برابران است.برای مثال اگر شخصی حق بیمه سال اول را به صورت سالانه و به مبلغ دو میلیون تومان پرداخت کند دامنه سرمایه فوت ایشان بین بیست میلیون تومان تا پنجاه میلیون تومان قابل انتخاب است. ولی باید دقت شودهرچه این مقداربیشترانتخاب شود هزینه بیمه ای بیشتر شده واز مبلغ سرمایه کاسته می شود.

با توجه به اینکه سود بخش سرمایه گذاری بیمه عمربه صورت روز شمار محاسبه می شود.چنانچه در هر نوبت پرداخت مبلغ بیشتری واریز شود سوداوری بیمه بهتر و بیشتر خواهد بود. ضمن اینکه باید دقت شود که هر کدام از روش های پرداخت انتخاب شود در ابتدای قرارداد کل مبلغ انتخاب شده می بایست پرداخت شود.

حداقل پرداختی حق بیمه ماهانه مبلغ 500.000 ریال است.و حداکثر مبلغ پرداختی به انتخاب بیمه گذارتعیین می شود.حق بیمه پرداختی درشروع قرارداد ازضرب مبلغ ماهانه دردوره پرداخت حق بیمه به دست می اید. برای مثال چنانچه بیمه گذار پرداخت ماهانه 50 هزار تومان را مد نظر داشته باشد. با دوره یکماهه مبلغ 50 هزارتومان،با دوره سه ماهه 150 هزار تومان،با دوره شش ماهه 300 هزار تومان و با دوره سالانه 600 هزارتومان را می بایست پرداخت کند.

بیمه گذاربا توجه به شرایط مالی و اقتصادی خودش مبلغ اقساط و دوره پرداخت خودش را انتخاب می کند ولی دراینده به دلیل تورم ارزش وجه پرداختی کم می شود و سرمایه مورد انتظار را تامین نمی کند.ازطرفی بیمه گذاردرسال های اتی درامد بیشتری خواهد داشت که می تواند مبلغ بیشتری را بعنوان قسط بیمه پرداخت نماید. لذا این ضریب پیش بینی شده است که فرد بتواند با توجه به شرایط خویش در اینده تصمیم مناسب تری بگیرد. انتخاب 10 درصد افزایش سالانه می تواند شرایط مناسب تری رابرای بیمه گذار تامین کند.

سرمایه بیمه درحقیقت همان سرمایه فوت می باشد که بیمه گذارمتناسب با مبلغ حق بیمه پرداختی اتخاب می کند.این سرمایه فوت ممکن است در سال های اولیه بیمه بتواند مشکل گشا باشد و هزینه های فوت را پوشش دهد ولی به مرور زمان و به دلیل تورم درسال های اینده ازارزش ان کاسته شود لذا این ضریب می تواند این فاصله تورمی را پرکند.

از طرفی افراد با تشکیل خانواده وعائله مند شدن نیازهای هزینه ای شان بالاترمی رود که این پوشش می تواند کمک مناسبی دراین راستا باشد.

اساسا فلسفه بیمه برجبران خسارت قراردارد. پوشش فوت عادی بران است که بتواند هزینه های فقدان بیمه شده را برای ذینفع تامین نماید. چنانچه فوت براثرحادثه اتفاق بیافتد و بیمه شده پس ازوقوع حادثه فوت نماید هزینه های تحمیل شده به ذینفع بسیار بیشترازحالت فوت عادی است.

ممکن است بیمه شده دچارحادثه ، مدتهای طولانی در بیمارستان بستری شده سپس فوت نماید در این حالت هزینه های مضاعفی به ذینفع بیمه تحمیل می شود، به همین علت در بیمه نامه پیش بینی شده است که خسارتهای فوت ناشی از حادثه جداگانه محاسبه و پرداخت شود.

شرط پرداخت پوشش حادثه ، فوت بیمه شده است. چنانچه بیمه شده دچارحادثه شود ولی فوت نکند نمی تواند از پوشش حادثه بهره مند شود.در این حالت ضریب سرمایه نقص عضو ناشی ازحادثه پوشش های مناسبی را شامل دیه نقص عضو،هزینه های پزشکی و هزینه های بستری در بیمارستان در اختیار بیمه شده قرار می دهد. بنابراین چنانچه بیمه گذاراین پوشش را انتخاب کند در صورت دچارحادثه شدن بیمه شده میتواند از این پوشش ها تا سقف تعیین شده استفاده نماید.

معافیت حالتی است که دران بیمه گذاراز پرداخت اقساط بیمه نامه معاف می شود ولی بیمه نامه و شرایط ان به قوت خود باقی است.

مزیت این پوشش در این است که چنانچه بیمه گذار دچار حادثه ای شود که از کارافتاده کامل شود و امکان و توان پرداخت اقساط بیمه نامه را نداشته باشد می تواند تا پایان دوره بیمه نامه از مزایای ان بهره مند شود بدون اینکه هیچگونه مبلغی را پرداخت نماید.درحقیقت با این پوشش شرکت بیمه برای پرداخت اقساط جایگزین بیمه گذارمی شود.

امراض خاص شامل سکته قلبی، سکته مغزی، جراحی عروق (کرونر)، سرطان و پیوند اعضای اصلی بدن می باشند.با انتخاب این پوشش در ابتدای شروع بیمه نامه معادل 30درصد سرمایه فوت بعنوان سقف پوشش امراض خاص تعیین می شود و چنانچه نرخ تعدیل سرمایه هم انتخاب شده باشد معادل ان درصد هرسال به این مبلغ اضافه می شود.

حداکثر سقف این پوشش 50 میلیون تومان می باشد که به سرمایه فوت 170 میلیون تومان تعلق می گیرد

این پوشش تا سن 60 سالگی بیمه شده اعتباردارد و از 61 سالگی به بعد حذف می شود.

چنانچه بیمه شده طی دوره بیمه دچار یکی از امراض پنج گانه فوق شود می تواند پس از دریافت خدمات پزشکی و بیمارستانی مورد نظرمدارک بیمارستانی را به بیمه ارائه دهد و هزینه های مربوطه را دریافت نماید.

با توجه به اینکه دریافت سرمایه یکجا مبتنی برجدول سرمایه ای که همراه بیمه نامه دریافت می شود قابل فهم تر است انتخاب این گزینه بهتر جلوه می کند.گرچه بیمه گذار حق تغییر این انتخاب را تا پایان دوره بیمه خواهد داشت.

ولی در سالهای پایانی بیمه با توجه به بازار مالی و بازار سرمایه در ان زمان بهتر می توان به انتخاب درست رسید.

اگر قرارداد بیمه جاری شده باشد و اولین قسط بیمه پرداخت شده باشد ، حتی اگر یک روز گذشته باشد و بیمه شده فوت نماید ذینفع می تواند با مراجعه به بیمه گر و ارائه مدارک فوت و هم اینطور حادثه سرمایه مربوط به هر یک را دریافت نماید.

مثال: بیمه شده ای با بیمه عمراقساطی ماهانه به مبلغ 100 هزارتومان و پوشش حادثه 2 برابرفوت، یک روز پس ازپرداخت قسط اول در اثر حادثه فوت می کند ذینفع ایشان با ارائه مدارک فوت در اثرحادثه به بیمه گر مبلغ 30 میلیون تومان بابت فوت و مبلغ 60 میلیون تومان بابت حادثه دریافت می کند.

این مبالغ اولا هزینه های فوت را تامین خواهند کرد ثانیا مبالغی را در اختیار ذینف می گذارد که در فقدان متوفی بتواند تا مدتی در ارامش مالی زندگی کند.

در صورتیکه بیمه شده در سال دهم بیمه فوت نماید سرمایه فوت متعلقه در همان تاریخ به ذینفع پرداخت می شود.

چنانچه بیمه شده پوشش حادثه راهم داشته باشد سرمایه حادثه نیزبه ذینفع پرداخت می شود.

و بالاخره مهمترین قسمت ،مبلغ سرمایه گذاری بیمه شده است که با عنوان ذخیره ریاضی شناخته می شود و شامل مبالغ پرداختی بیمه گذاربه علاوه سود تضمینی سالانه به علاوه سود مشارکت سالانه می باشد.

طبق مثال سوال 17 ذینفع این بیمه شده در سال دهم معادل 45 میلیون تومان دریافت خواهد کرد. در حقیقت ذینفع در این حالت 3 مبلغ متفاوت را دریافت خواهد کرد. سرمایه فوت و سرمایه پوشش حادثه و سرمایه ذخیره ریاضی.

همانطورکه بیمه مرکزی دردوره های معینی نرخ بهره بانکی را اعلام می کند. بیمه مرکزی هم طی دوره های معینی نرخ سود تضمینی سپرده های بیمه عمر را اعلام می کند.طی اخرین اعلام نرخ بیمه مرکزی شرکت های بیمه موظف هستند برای دو سال اول 16% و برای دو سال دوم13% و برای سال چهارم به بعد 10% به سپرده بیمه گذار سود بدهند. این سود تضمینی بوده و می بایست قطعا پرداخت شود.

ولی این سود به طورمنطقی وطبیعی سودی نیست که بیمه گذاررا رازی کند و از طرفی شرکت های بیمه با سرمایه گذاری سپرده بیمه گذاران در پروژه های سود اور سودی بیش از سود تضمینی بیمه مرکزی به دست می اورند و این سود بیشتر را با عنوان سود مشارکت به بیمه گذار پرداخت می کنند.

لازم به ذکر است بیمه ملت طی سه سال گذشته معادل 24 درصد سود به بیمه گذاران داده است که در نوع خود بی رقیب است.

بلی.این امکان وجود دارد.در بیمه عمر و سرمایه گذاری یک عنوان به نام سپرده اولیه وجود دارد که چناچه بیمه گذاربخواهد مبالغ موجودی نقدی خود را سپرده کند می تواند مبلغ موردنظر خویش را ثبت و واریز نماید.این مبلغ درست مانند سپرده بانکی رفتار می کند و سود روز شمار عاید بیمه شده می کند.

بلی. در بیمه عمروسرمایه گذاری بیمه ملت عنوانی به نام واریز مبالغ اضافی به ذخیره ریاضی وجود دارد که بیمه گذار می تواند مازاد براقساط ماهانه مبالغ مورد نظرخود را مستقیما به حساب ذخیره ریاضی پرداخت کند.این مبلغ عملکرد سپرده ای دارند وبه صورت روز شماربه ان سود تعلق می گیرد.

باید دقت شود که شرکت بیمه از محل سرمایه شرکت هیچ وامی به هیچ بیمه گذاری پرداخت نمی کند. محل پرداخت وام در حقیقت مانده سرمایه واقساط پرداختی خود بیمه گذاراست. بنابراین درسال های اولیه وقبل ازپنج سال مانده سرمایه ذخیره شده اصلا در حدی نیست که ارزش دریافت وام را داشته باشد.

پس از پنج والبته درحالت بهتر ده سال امکان دریافت وام از محل سرمایه ذخیره شده بیمه شده درحدی که بتواند ارزش دریافت داشته باشد وجود دارد.

ضمنا زمانی که بیمه گذارازمحل ذخیره سرمایه خود وام دریافت می کند سرمایه مورد نظر از صندوق ذخیره شرکت بیمه خارج می شود بنابراین جدول سود بیمه گذاردچار اسیب می شود و انتظارات اولیه را تامین نخواهد کرد.

لذا بیمه گذارتنها درشرایط اضطرارمی بایست ازوام استفاده کند.زیرا این وام بدون نیازبه سند وثیقه وضمانت پرداخت می شود.چون این پول متعلق به خود بیمه گذاراست.

شرکت بیمه ملت به صورت انحصاری دارای کارت اعتباری یا همان کردیت کارت معروف می باشد که در کشورهای توسعه یافته رایج می باشد. در این کارت اعتبار توافق شده بین بیمه گذار و بیمه ملت وجود دارد و دارنده کارت می تواند با مراجعه به فروشگاه های طرف قرارداد بیمه ملت کالا یا خدمات مورد نیاز خود را به صورت قسطی بدون نیاز به پرداخت وثیقه(چک و سفته) خریداری نماید.

چنانچه ذخیره سرمایه بیمه گذار از مبلغ دو میلیون تومان بیشر بشود امکان دریافت کارت اعتباری وجود دارد. ویژگی کارت اعتباری در این است که مشکل بیمه گذار را از نیاز به کالا یا خدمات مرتفع می کند بدون اینکه پولی به صورت وام از مانده سرمایه بیمه گذار خارج شود و سود اوری بیمه را دچار اسیب کند.

بله امکان تغییر در بیمه نامه وجود دارد. تغییرات را می توان در دو دسته طبقه بندی کرد. اول تغییرات مشخصات شامل تغییر شماره تلفن ثابت یا همراه، ادرس منزل و محل کار،تغییر بیمه گذار،تفییر ذینغع یا تغییر نسبت نفع ذینفعان و …مواردی از این قبیل در هر لحظه که بیمه گذار بخواهد می تواند درخوایت تغییر بدهد و تغییر انجام شود.

دوم تغییرات با تاثیر مالی مانند افزایش یا کاهش اقساط پرداختی. تغییر دوره پرداخت، تغییر هریک از سرمایه های فوت و حادثه و …،تغییر زمان بیمه و مواردی از این قبیل را فقط در سال مالی بیمه که همان زمان صدوربیمه نامه است میتوان تغییر داد.

سال مالی دو مشخصه دارد یکی تاریخ صدور و دیگری پرداخت مجموعه اقساط یک سال کامل. بنابر این چنانچه فردی قصد تغییرات مالی داشته باشد ولی تا سالگرد صدور بیمه نامه زمان زیادی باقی مانده باشد می تواند با پرداخت تمامی اقساط باقی مانده تا تاریخ صدوربه سال مالی برسد و تغییرات را درخواست نماید.

ارتباط با ما

- خیابان انقلاب، چهار راه فلسطین، ضلع شمال غرب پلاک 312، ساختمان مهر، طبقه